Un tassa "piatta", o meglio fissa al 15%, applicata all'incremento di reddito conseguito nel 2023 rispetto alla migliore performance economica dell'ultimo triennio, decurtato di un 5% (franchigia). È questo il principio, solo apparentemente complesso, della cosiddetta «flat tax incrementale» prevista dalla legge di Bilancio per il 2023. Ora l'Agenzia delle Entrate entra nel dettaglio dell'agevolazione, con la circolare 18/E del 2023.

Possono beneficiare della «flat tax incrementale» le imprese e anche i professionisti, ad esclusione di coloro che nel 2023 applicano il regime forfetario. Può, tuttavia, accedere al regime agevolativo il contribuente che decada dal regime forfetario nel corso dell'anno, avendo superato il limite di 100mila euro di ricavi, precisa la circolare delle Entrate. Con la Manovra 2023, infatti, si è stabilito che si esce dal regime forfettario dall'anno stesso in cui i ricavi o i compensi percepiti superano quota 100mila euro.

Sono, inoltre, esclusi dalla «flat tax incrementale» i redditi di lavoro autonomo derivanti dall'esercizio di arti e professioni in forma associata (lettera c) del comma 3 dell'articolo 5 del Tuir), imputati ai singoli associati.

Come si calcola la flat tax incrementale

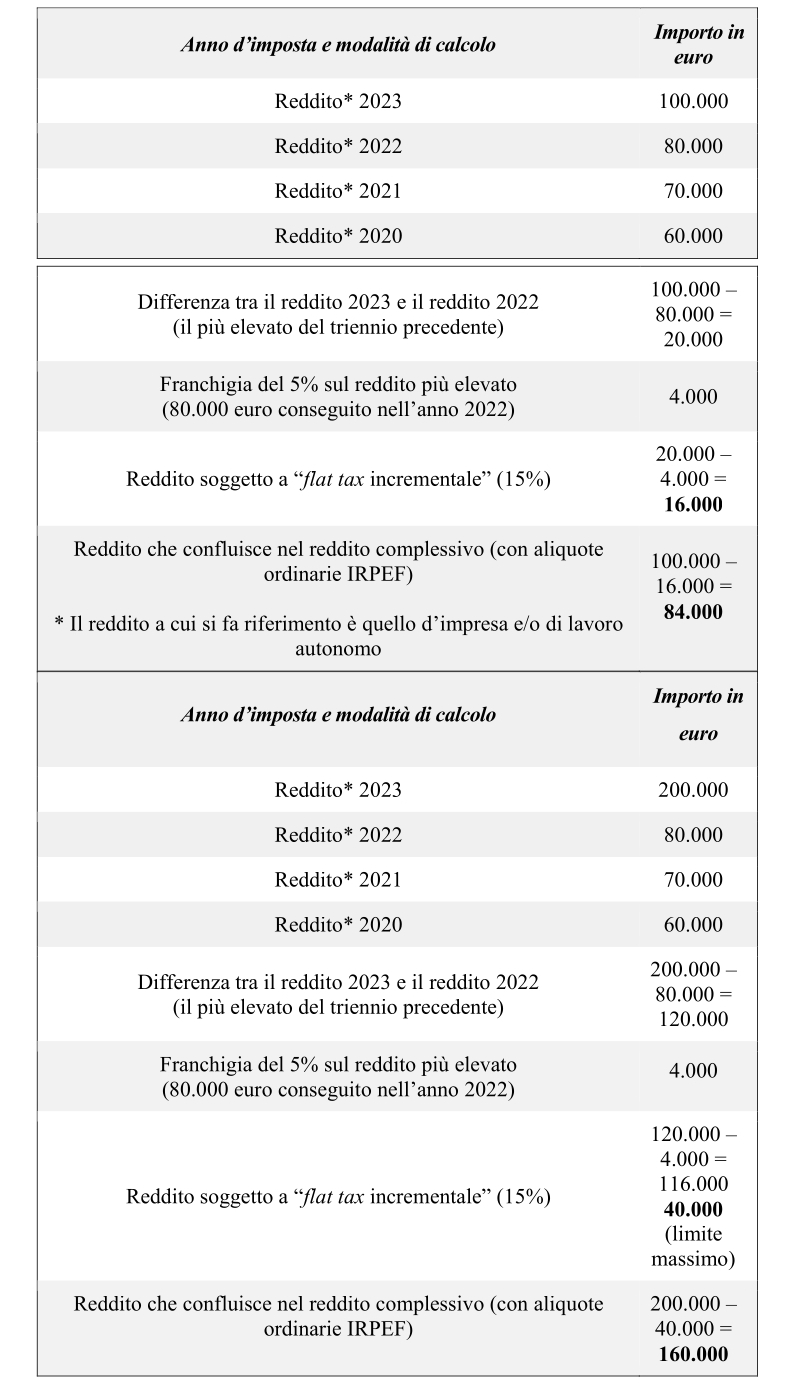

La norma prevede l'applicazione di un'imposta ad aliquota fissa del 15%, sostitutiva dell'Irpef e delle relative addizionali regionale e comunale. Il calcolo viene effettuato sull'incremento di reddito dell'anno oggetto di dichiarazione (anno 2023) rispetto a quello più elevato nell'ambito del triennio precedente (anni 2020, 2021 e 2022).

L'imposta sostitutiva, in particolare, deve essere calcolata su una base imponibile, comunque non superiore a 40mila euro, pari alla differenza tra il reddito relativo al periodo d'imposta 2023 e quello d'importo più elevato dichiarato con riferimento agli anni dal 2020 al 2022, decurtata di un importo pari al 5 per cento di quest'ultimo ammontare. Come evidenziato nella circolare, il reddito da confrontare non è quello complessivo, ma quello relativo alle sole attività d'impresa e di lavoro autonomo.

L'ulteriore quota di reddito, non soggetta a imposta sostitutiva, confluisce nel reddito complessivo e si rende applicabile la tassazione progressiva ai fini Irpef (e relative addizionali), secondo gli ordinari scaglioni di reddito.

L'Agenzia delle Entrate fornisce anche degli esempi di calcolo molto utili. Si veda lo specchietto in basso (per la consultazione di altri esempi si rimanda all'articolo pubblicato il 6 dicembre scorso su questo sito)

Specchietto estratto dalla circolare dell'Agenzia delle Entrate 18/E del 2023

© RIPRODUZIONE RISERVATA

pubblicato il: